Digitalisierung – Technische Chancen richtig nutzen

Die E-Rechnung kommt ab 2025

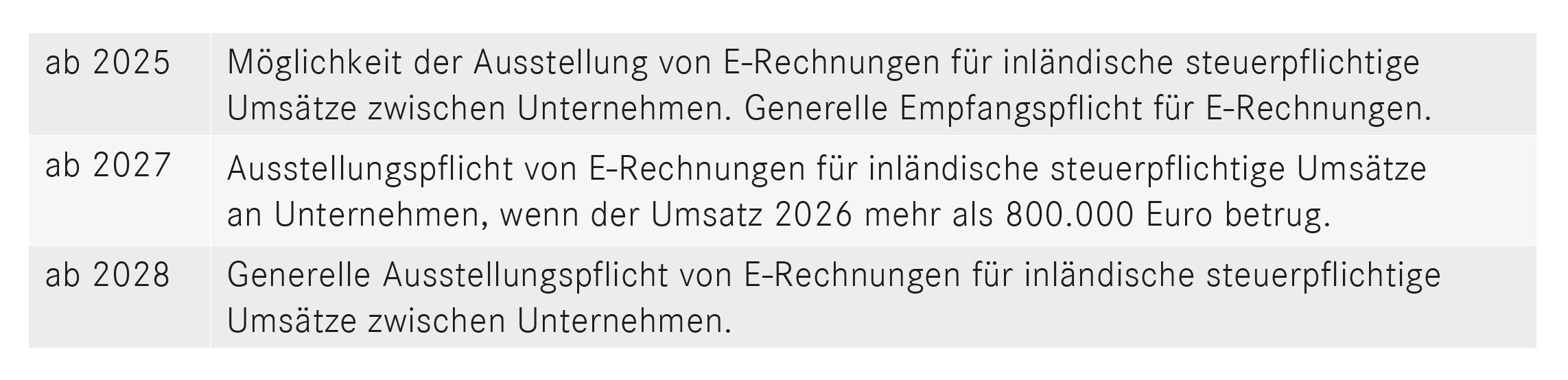

Seit langer Zeit wurde über dieses Thema gesprochen und nun ist es gesetzlich geregelt. Im Bereich B2B (Business-to-Business) im Inland ist ab dem 1. Januar 2025 grundsätzlich eine E-Rechnung verpflichtend. Es gibt jedoch Übergangsfristen bis in das Jahr 2027. Wir klären Ihre Fragen rund um die Einführung und welche Vorkehrungen Sie bis wann treffen müssen.

Die E-Rechnung kommt – Wir informieren Sie über alles Wichtige zum Thema E-Rechnung und geben Ihnen Tipps wie Sie mit der Einführung am besten umgehen.

Was ist eine E-Rechnung?

Jede Rechnung, die in einem strukturierten elektronischen Format ausgestellt, übermittelt und empfangen wird. Dieses Format muss die elektronische Verarbeitung ermöglichen und bestimmten technischen Vorschriften entsprechen.

Was unterscheidet eine E-Rechnung von einer klassischen PDF-Rechnung?

Eine E-Rechnung ist keine reine PDF-Rechnung. Die E-Rechnung wird in einem strukturierten elektronischen Format ausgestellt, übermittelt und empfangen. Eine elektronische Weiterverarbeitung ist möglich. In Deutschland stehen vor allem die X-Rechnung sowie das ZUGFeRD-Format zur Verfügung. Letzteres ermöglicht die Übermittlung der Rechnungsdaten in einer strukturierten PDF-Datei mit XML-Daten. Durch XML-Daten kann die Rechnung automatisch und elektronisch weiterverarbeitet werden. Rechnungsschreibungsprogramme beziehungsweise Warenwirtschaftssysteme oder Praxissoftware müssen diese Funktion besitzen. Wir empfehlen, schon jetzt zu prüfen, ob die genutzten Programme die technischen Voraussetzungen erfüllen, um eine E-Rechnung zu erzeugen. Sollte dies nicht der Fall sein, informieren Sie sich am besten beim Programmanbieter über den Zeitplan der Umsetzung.

Sofern bislang noch kein Rechnungsschreibungsprogramm eingesetzt wird, sollte dieser Prozess zeitnah initiiert werden. Im Anschluss ist sicherzustellen, dass die Umstellung auf die E-Rechnung in den jeweiligen Prozessbeschreibungen der Verfahrensdokumentation berücksichtigt wird.

- Rechnungen über Leistungen, die nach den § 4 Nummer 8 bis 29 UStG steuerfrei sind (beispielsweise Vermietung, Heilbehandlungsleistungen),

- Kleinbetragsrechnungen bis 250 Euro,

- Fahrausweise,

- Rechnungen an ausländische Unternehmer,

- Rechnungen an private Kunden bzw. Patienten.

Die Pflicht zum Empfang von E-Rechnungen gilt für alle inländischen Unternehmen unabhängig davon, ob sie selbst E-Rechnungen ausstellen oder umsatzsteuerpflichtige Leistungen erbringen, wie etwa für Ärzte, Vermieter und Betreiber von PV-Anlagen.